Minikredite, auch als Mikrokredite oder Kurzzeitkredite bezeichnet, sind kleine Darlehen, die in der Regel in Höhe von einigen hundert bis zu einigen tausend Euro vergeben werden. Sie sind eine Form von schneller Finanzierung, die oft dazu dient, kurzfristige finanzielle Engpässe zu überbrücken oder unvorhergesehene Ausgaben zu decken.

Ein Minikredit zeichnet sich durch seine schnelle Verfügbarkeit und einfache Beantragung aus. Im Gegensatz zu herkömmlichen Bankkrediten erfordern Minikredite in der Regel keine umfangreichen Bonitätsprüfungen oder langwierige Antragsverfahren. Sie können online beantragt werden und die Auszahlung erfolgt innerhalb kurzer Zeit, manchmal sogar noch am selben Tag.

Minikredit online

Die Hauptvorteile von Minikrediten sind ihre Flexibilität und Zugänglichkeit. Sie bieten Menschen, die möglicherweise aufgrund einer negativen Bonität oder eines geringen Einkommens von herkömmlichen Kreditgebern abgelehnt werden, eine Finanzierungsmöglichkeit. Sie dienen auch als Alternative zu teuren Überziehungskrediten oder Kreditkartenschulden. Darüber hinaus erfordern Minikredite oft keine Sicherheiten oder Bürgschaften, was sie für viele Kreditnehmer attraktiv macht.

Es ist jedoch wichtig zu beachten, dass Minikredite in der Regel mit höheren Zinssätzen verbunden sind als traditionelle Bankkredite. Dies liegt daran, dass der Kreditgeber ein höheres Risiko eingeht, wenn er kleinen Darlehensbeträgen ohne umfassende Bonitätsprüfung zustimmt. Daher sollten Minikredite nur als kurzfristige Lösung betrachtet werden und nicht als langfristige Finanzierungsoption.

Die genauen Bedingungen für Minikredite können je nach Kreditgeber variieren. Die Kreditlaufzeit beträgt oft nur wenige Wochen oder Monate, und die Rückzahlung erfolgt in festgelegten Raten. Einige Kreditgeber bieten auch die Möglichkeit einer vorzeitigen Rückzahlung ohne zusätzliche Kosten an. Es ist wichtig, die Rückzahlungsbedingungen sorgfältig zu prüfen und sicherzustellen, dass man in der Lage ist, den Kredit rechtzeitig zurückzuzahlen, um hohe Zinsen und Verzugsgebühren zu vermeiden.

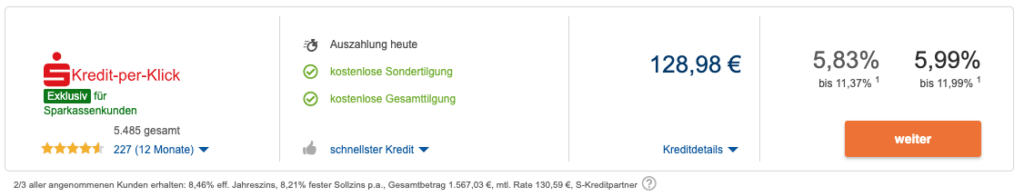

Repräsentatives Beispiel:

| 💰 Nettodarlehensbetrag | 1500,00 Euro |

| ⏰ Laufzeit | 12 Monate |

| 💸 Monatliche Rate | 128,98 Euro |

| 🏅 Effektiver Jahreszins | 5,99% |

| 🎖 Geb. Sollzins p.a. | 5,83% |

| 🛡 Gebühren | 0,00 Euro |

| 💶 Auszahlung | Heute |

Minikredit Vorteile (Repräsentatives Beispiel)

| Kostenlose Sondertilgung | ✅ |

| Kostenlose Gesamttilgung | ✅ |

| Unterlagen einreichen mit Dokumenten-Upload | ✅ |

| Identität nachweisen mit Videoident | ✅ |

| Vertrag unterschreiben mit digitaler Unterschrift | ✅ |

Bei der Auswahl eines Minikreditgebers ist es ratsam, verschiedene Anbieter zu vergleichen und ihre Seriosität zu überprüfen. Es gibt viele etablierte und vertrauenswürdige Kreditinstitute, die Minikredite anbieten, aber es gibt auch weniger seriöse Unternehmen, die hohe Zinsen und undurchsichtige Gebührenstrukturen haben könnten. Lesen Sie sorgfältig die Nutzerbewertungen, informieren Sie sich über die Erfahrungen anderer Kunden und prüfen Sie, ob das Unternehmen alle erforderlichen Lizenzen und Genehmigungen besitzt.

Wann lohnt es sich einen Minikredit zu beantragen?

In einigen Fällen kann ein Minikredit die beste Option sein, um dringende finanzielle Bedürfnisse zu erfüllen. Wenn Sie jedoch feststellen, dass Sie regelmäßig auf Minikredite angewiesen sind, um Ihren Lebensunterhalt zu finanzieren, ist es ratsam, Ihre finanzielle Situation genauer zu analysieren und gegebenenfalls nachhaltigere Lösungen in Betracht zu ziehen, wie zum Beispiel die Überarbeitung Ihres Budgets, den Aufbau eines Notfallfonds oder die Suche nach zusätzlichen Einnahmequellen.

Insgesamt bieten Minikredite eine schnelle und zugängliche Finanzierungsmöglichkeit für kurzfristige finanzielle Engpässe. Sie können in bestimmten Situationen nützlich sein, aber es ist wichtig, sie mit Bedacht und Verantwortung zu nutzen. Bevor Sie einen Minikredit beantragen, stellen Sie sicher, dass Sie die Bedingungen verstehen, die Rückzahlungsfähigkeit bewerten und alternative Lösungen in Betracht ziehen.

Minikredit Anbieter

Es gibt eine Vielzahl verschiedener Anbieter bei denen ein Minikredit beantragt werden kann. Hier eine Übersicht einiger Minikredit Anbieter so wie die verfügbaren Kreditsummen und der effektive Jahreszins des jeweiligen Anbieters (Stand Juli 2023):

| Anbieter | Kreditsumme | Eff. Zins |

| Smava | 500 – 120.000€ | 0,68% – 19,99% |

| Auxmoney | 1.000 – 50.000€ | 4,02% – 19,45% |

| Giromatch | 100 – 50.000€ | 1,99% – 6,08% |

| Vaidoo | 500 – 300.000€ | 5,29% – 15,95% |

| Maxda | 1.500 – 250.000€ | 3,99% – 15,99% |

Wie viel Kredit kann ich mir leisten?

Wenn es darum geht, einen Kredit aufzunehmen, ist es wichtig zu verstehen, wie viel Sie sich tatsächlich leisten können. Die Höhe des Kredits, den Sie aufnehmen können, hängt von mehreren Faktoren ab, einschließlich Ihres Einkommens, Ihrer Ausgaben und Ihrer finanziellen Situation im Allgemeinen. Hier sind einige Überlegungen, die Ihnen bei der Bestimmung helfen können, wie viel Kredit Sie sich leisten können.

- Einkommen: Das Einkommen ist ein entscheidender Faktor bei der Festlegung der Höhe des Kredits, den Sie sich leisten können. Je höher Ihr Einkommen ist, desto mehr Spielraum haben Sie für die monatlichen Kreditraten. Eine allgemeine Faustregel besagt, dass Ihre monatlichen Kreditraten nicht mehr als 30% bis 40% Ihres monatlichen Nettoeinkommens ausmachen sollten. Sie sollten jedoch auch bedenken, dass Sie neben den Kreditraten noch andere monatliche Ausgaben haben, wie zum Beispiel Miete, Lebensmittel, Versicherungen usw.

- Ausgaben: Überprüfen Sie Ihre derzeitigen Ausgaben und erstellen Sie eine realistische Budgetübersicht. Berücksichtigen Sie dabei alle Ihre monatlichen Verpflichtungen, wie Miete, Nebenkosten, Versicherungen, Lebenshaltungskosten, Transportkosten und sonstige Rechnungen. Indem Sie Ihre Ausgaben genau analysieren, können Sie feststellen, wie viel Geld Sie jeden Monat für Kreditraten aufbringen können.

- Kreditwürdigkeit: Ihre Kreditwürdigkeit spielt ebenfalls eine wichtige Rolle bei der Festlegung der Höhe des Kredits, den Sie sich leisten können. Eine gute Kreditwürdigkeit ermöglicht es Ihnen, einen Kredit zu niedrigeren Zinssätzen und günstigeren Konditionen aufzunehmen. Überprüfen Sie daher regelmäßig Ihren Kreditbericht und stellen Sie sicher, dass alle Informationen korrekt sind. Eine bessere Kreditwürdigkeit kann Ihnen helfen, größere Kredite aufzunehmen.

- Sparfähigkeit: Berücksichtigen Sie auch Ihre Sparfähigkeit. Es ist wichtig, dass Sie auch nach der Kreditaufnahme noch Geld für unvorhergesehene Ausgaben und Notfälle zur Verfügung haben. Stellen Sie sicher, dass Sie genügend finanziellen Spielraum haben, um auch nach der Aufnahme des Kredits Rücklagen zu bilden.

Es ist wichtig zu beachten, dass ein Kredit eine finanzielle Verpflichtung ist, die Sie über einen längeren Zeitraum begleiten wird. Daher sollten Sie Ihre Entscheidung sorgfältig abwägen und sicherstellen, dass Sie sich einen Kredit leisten können, ohne Ihre finanzielle Stabilität zu gefährden. Konsultieren Sie bei Bedarf einen Finanzberater, der Ihnen bei der Bewertung Ihrer finanziellen Situation und der Bestimmung des angemessenen Kreditbetrags helfen kann.

Minikredit ohne Schufa

Ein Minikredit ohne Schufa ist eine Form des Kredits, bei dem keine Schufa-Prüfung durchgeführt wird. Die Schufa, kurz für Schutzgemeinschaft für allgemeine Kreditsicherung, ist eine deutsche Auskunftei, die Informationen über die Kreditwürdigkeit von Verbrauchern sammelt.

Für viele Menschen kann die Schufa zu einem Hindernis bei der Kreditaufnahme werden. Negative Einträge in der Schufa-Akte, wie unbezahlte Rechnungen oder Kreditausfälle, können dazu führen, dass herkömmliche Banken Kreditanträge ablehnen. In solchen Fällen kann ein Minikredit ohne Schufa eine Alternative sein.

Bei einem Minikredit handelt es sich um einen kleinen Kreditbetrag, der in der Regel zwischen 100 und 2.000 Euro liegt. Da es sich um eine vergleichsweise geringe Summe handelt, ist der Kreditgeber bereit, auf eine Schufa-Prüfung zu verzichten. Stattdessen basiert die Entscheidung über die Kreditvergabe in der Regel auf anderen Kriterien, wie dem Einkommen des Kreditnehmers oder der Laufzeit des Kredits.

Es gibt verschiedene Anbieter, die Minikredite ohne Schufa anbieten. Oftmals handelt es sich dabei um spezialisierte Online-Kreditplattformen. Die Beantragung eines solchen Kredits erfolgt in der Regel online und ist vergleichsweise unkompliziert. Der Kreditnehmer muss in der Regel einen Identitätsnachweis erbringen, zum Beispiel durch das Hochladen einer Kopie des Personalausweises, sowie Nachweise über sein Einkommen.

Es ist jedoch wichtig zu beachten, dass ein Minikredit ohne Schufa in der Regel mit höheren Zinsen verbunden ist als ein herkömmlicher Kredit. Dies liegt daran, dass der Kreditgeber ein höheres Risiko eingeht, da er keine Informationen über die Kreditwürdigkeit des Kreditnehmers durch die Schufa erhält. Daher sollte ein Minikredit ohne Schufa nur in finanziellen Notsituationen oder kurzfristigen Engpässen in Betracht gezogen werden.

Zusammenfassend kann gesagt werden, dass ein Minikredit ohne Schufa eine Möglichkeit sein kann, finanzielle Engpässe zu überbrücken, wenn herkömmliche Banken keine Kredite vergeben. Es ist jedoch wichtig, die Konditionen und Zinsen sorgfältig zu prüfen und den Kredit nur dann aufzunehmen, wenn es wirklich notwendig ist. Eine verantwortungsvolle Kreditnutzung ist immer ratsam, um eine Verschuldungsspirale zu vermeiden.

Minikredit ohne Einkommensnachweis

Ein Minikredit ohne Einkommensnachweis kann für Menschen attraktiv sein, die kurzfristig finanzielle Unterstützung benötigen, aber Schwierigkeiten haben, ihren Einkommensnachweis vorzulegen. Es ist wichtig zu beachten, dass ein Minikredit ohne Einkommensnachweis in einigen Ländern möglicherweise nicht verfügbar ist oder bestimmte Einschränkungen unterliegt. Daher sollte man die jeweiligen lokalen Gesetze und Richtlinien prüfen.

Ein Minikredit ohne Einkommensnachweis ermöglicht es den Kreditnehmern, einen kleinen Geldbetrag zu leihen, ohne ein offizielles Einkommensdokument vorlegen zu müssen. Dies kann nützlich sein, wenn man beispielsweise selbstständig ist, unregelmäßige Einkünfte hat oder gerade erst einen Job begonnen hat und noch keinen Nachweis erbringen kann.

Die Kreditgeber, die Minikredite ohne Einkommensnachweis anbieten, haben in der Regel andere Kriterien, anhand derer sie die Kreditwürdigkeit des Kreditnehmers bewerten. Diese können beispielsweise der Kredit-Score, die bisherige Kreditgeschichte oder andere finanzielle Informationen sein. Manche Kreditgeber verlangen möglicherweise auch zusätzliche Sicherheiten, um das Risiko zu verringern.

Es ist wichtig zu beachten, dass Minikredite in der Regel mit höheren Zinsen und Gebühren verbunden sind als herkömmliche Kredite von Banken oder Kreditgenossenschaften. Dies liegt daran, dass diese Kredite oft als kurzfristige Lösungen für finanzielle Engpässe konzipiert sind und das höhere Risiko für den Kreditgeber widerspiegeln. Bevor man einen Minikredit ohne Einkommensnachweis in Betracht zieht, sollte man die Konditionen sorgfältig prüfen und sicherstellen, dass man die Rückzahlung leisten kann.

Es ist ratsam, verschiedene Kreditgeber zu vergleichen und ihre Bedingungen zu prüfen, bevor man sich für einen Minikredit ohne Einkommensnachweis entscheidet. Auf diese Weise kann man sicherstellen, dass man den besten Deal erhält und sich nicht in eine finanziell belastende Situation begibt. Darüber hinaus ist es wichtig, verantwortungsbewusst mit Krediten umzugehen und sie nur dann aufzunehmen, wenn sie wirklich notwendig sind.

Insgesamt kann ein Minikredit ohne Einkommensnachweis eine praktische Lösung für Menschen sein, die kurzfristig finanzielle Unterstützung benötigen, aber Schwierigkeiten haben, ihren Einkommensnachweis vorzulegen. Es ist jedoch wichtig, die damit verbundenen Kosten und Bedingungen zu berücksichtigen und sicherzustellen, dass man in der Lage ist, den Kredit fristgerecht zurückzuzahlen.

Minikredit für Arbeitslose

Arbeitslosigkeit kann eine herausfordernde Zeit sein, insbesondere wenn unerwartete Ausgaben auftreten. In solchen Situationen kann ein Minikredit eine Option sein, um finanzielle Engpässe zu überbrücken. Ein Minikredit ist ein kleiner, kurzfristiger Kredit, der in der Regel in wenigen Wochen oder Monaten zurückgezahlt wird.

Es ist wichtig zu beachten, dass es für Arbeitslose schwieriger sein kann, einen Kredit zu erhalten, da die meisten traditionellen Kreditgeber eine stabile Einkommensquelle verlangen. Dennoch gibt es spezialisierte Kreditanbieter, die Kredite für Arbeitslose anbieten. Diese Kreditgeber berücksichtigen möglicherweise andere Faktoren wie Vermögenswerte, Bürgschaften oder alternative Einkommensquellen wie Arbeitslosengeld oder Sozialleistungen.

Bevor man einen Minikredit beantragt, ist es ratsam, die individuelle finanzielle Situation sorgfältig zu prüfen. Arbeitslose sollten ihre Ausgaben überdenken und eine realistische Rückzahlungsstrategie entwickeln. Ein Budget kann helfen, die monatlichen Ausgaben zu kontrollieren und sicherzustellen, dass der Kreditbetrag pünktlich zurückgezahlt werden kann.

Bei der Auswahl eines Kreditgebers ist es wichtig, auf seriöse Unternehmen zu achten. Es gibt leider auch betrügerische Anbieter, die von der verzweifelten Lage arbeitsloser Menschen profitieren möchten. Vor der Unterzeichnung eines Vertrags sollte man die Konditionen und Zinsen gründlich prüfen. Ein verantwortungsbewusster Kreditgeber wird transparente Informationen über die Kosten, Gebühren und Rückzahlungsmodalitäten bereitstellen.

Ein Minikredit kann in bestimmten Situationen hilfreich sein, aber es ist wichtig, ihn als vorübergehende Lösung zu betrachten. Arbeitslose sollten bestrebt sein, ihre Beschäftigungssituation zu verbessern und nach langfristigen Lösungen zu suchen. Dies kann die Teilnahme an Weiterbildungen, die Suche nach neuen Beschäftigungsmöglichkeiten oder die Entwicklung neuer Fähigkeiten umfassen. Eine nachhaltige finanzielle Stabilität ist von großer Bedeutung, um zukünftige finanzielle Herausforderungen zu bewältigen.

Abschließend lässt sich sagen, dass ein Minikredit für Arbeitslose eine Option sein kann, um kurzfristige finanzielle Engpässe zu überbrücken. Es ist jedoch wichtig, vorsichtig zu sein, den Kreditgeber sorgfältig auszuwählen und die Rückzahlungsfähigkeit realistisch einzuschätzen. Langfristig sollten Arbeitslose ihre Bemühungen darauf konzentrieren, ihre Beschäftigungssituation zu verbessern und eine solide finanzielle Grundlage zu schaffen.

Minikredit von Privat

Eine interessante Alternative zu herkömmlichen Bankkrediten sind Minikredite von Privatpersonen. Diese Art der Finanzierung bietet eine flexible und individuelle Lösung für Personen, die schnell und unkompliziert eine geringe Geldsumme leihen möchten.

Der Hauptvorteil eines Minikredits von Privat liegt darin, dass er außerhalb des traditionellen Bankensystems stattfindet. Anstatt sich an eine Bank zu wenden, können Kreditnehmer direkten Kontakt zu Privatpersonen herstellen, die bereit sind, Geld zu verleihen. Dieser direkte Austausch ermöglicht es beiden Parteien, die Konditionen und Bedingungen des Kredits individuell auszuhandeln, was zu einer größeren Flexibilität führt.

Ein weiterer Vorteil eines Minikredits von Privat ist die Schnelligkeit, mit der solche Transaktionen abgewickelt werden können. Da die Formalitäten weniger umfangreich sind als bei herkömmlichen Bankkrediten, ist es möglich, den Kreditantrag schnell zu stellen und innerhalb kurzer Zeit eine Rückmeldung zu erhalten. Dies ist besonders vorteilhaft für Personen, die dringend finanzielle Unterstützung benötigen, beispielsweise um unerwartete Rechnungen zu bezahlen oder andere finanzielle Verpflichtungen zu erfüllen.

Ein Minikredit von Privat bietet auch Personen mit einer weniger guten Bonität oder einem unsicheren Einkommen die Möglichkeit, finanzielle Unterstützung zu erhalten. Während traditionelle Banken oft hohe Anforderungen an Kreditnehmer stellen, wie zum Beispiel eine gute Kreditwürdigkeit und nachweisbare Einkommensverhältnisse, können Privatpersonen bereit sein, auf solche Kriterien zu verzichten. Dadurch eröffnen sich auch für Menschen mit schwierigeren finanziellen Situationen neue Möglichkeiten.

Es ist jedoch wichtig zu beachten, dass Minikredite von Privat auch einige Risiken mit sich bringen können. Da diese Art von Kredit außerhalb des regulierten Bankensystems stattfindet, fehlt oft die rechtliche Absicherung und der Schutz, den traditionelle Bankkredite bieten. Es ist daher entscheidend, die Seriosität und Zuverlässigkeit der privaten Kreditgeber sorgfältig zu prüfen und Verträge und Vereinbarungen schriftlich festzuhalten, um mögliche Missverständnisse oder Streitigkeiten zu vermeiden.

Häufige Fragen (FAQ)

💭 Wie viel Kredit bei 2500 Euro netto

Wenn du ein monatliches Nettoeinkommen von 2500 Euro hast, stellt sich möglicherweise die Frage, wie viel Kredit du aufgrund dieses Einkommens aufnehmen kannst. Die Kreditwürdigkeit und die maximale Kredithöhe hängen von verschiedenen Faktoren ab, darunter das Einkommen, die monatlichen Ausgaben, die Kreditlaufzeit, die Zinsen und andere finanzielle Verpflichtungen.

Um eine grobe Vorstellung von der möglichen Kredithöhe zu bekommen, kannst du eine Faustregel verwenden, die besagt, dass die monatliche Kreditrate nicht mehr als 30-40% deines Nettoeinkommens betragen sollte. Das bedeutet, dass bei einem Nettoeinkommen von 2500 Euro deine monatliche Kreditrate idealerweise zwischen 750 und 1000 Euro liegen sollte.

Es ist jedoch wichtig zu beachten, dass dies nur eine allgemeine Richtlinie ist und dass Kreditgeber verschiedene Kriterien verwenden, um die Kreditwürdigkeit eines Antragstellers zu bewerten. Zu diesen Kriterien gehören unter anderem die Schufa-Auskunft, die bereits bestehenden finanziellen Verpflichtungen, die Art des Kredits und die gewünschte Laufzeit.

Darüber hinaus spielen auch die Zinsen eine wichtige Rolle bei der Bestimmung der Kredithöhe. Je niedriger die Zinsen sind, desto höher kann die Kreditsumme sein, die du dir leisten kannst, da weniger Geld für die Zinszahlungen aufgewendet werden muss.

Es ist daher ratsam, mit verschiedenen Banken und Kreditinstituten zu sprechen, um konkrete Informationen über mögliche Kreditangebote zu erhalten. Sie können dir eine individuelle Einschätzung deiner finanziellen Situation geben und dir mitteilen, wie viel Kredit du aufgrund deines Nettoeinkommens erhalten könntest.

Denke daran, dass die Aufnahme eines Kredits eine ernsthafte finanzielle Verpflichtung ist und sorgfältige Überlegungen erfordert. Es ist wichtig, deine monatlichen Ausgaben realistisch einzuschätzen und sicherzustellen, dass du in der Lage bist, die monatlichen Ratenzahlungen pünktlich zu leisten, ohne deine finanzielle Stabilität zu gefährden.

💭 Ist ein Minikredit trotz negativer Schufa möglich?

Grundsätzlich kann ein Minikredit trotz negativer Schufa realisiert werden. Hierbei allerdings meist nicht durch eine Bank, sondern in Form eines Minikredit von Privat.

💭 Kann man einen Minikredit ohne Nachweis erhalten?

Wenn es sich bei „Nachweis“ um Einkommensnachweise handelt, so ist eine Umsetzung durchaus möglich. Gänzlich ohne jegliche nachweise ist eine Kreditumsetzung allerdings nicht möglich.

💭 Wie schnell kann ein Minikredit ausgezahlt werden?

Das hängt von verschiedenen Faktoren wie Kreditsumme, Laufzeit und auch dem jeweiligen Kreditgeber ab. Im besten Fall ist eine Auszahlung noch am selben tag möglich.